中小微企业的贷款空间预计为当前规模的2.7倍,但小微贷供给不足,风控是最大的短板

众所周知,当前宏观经济增速放缓,对小微企业本身的发展来说,融资难、融资贵是普遍存在而又根深蒂固的融资难题。

而《融资发展报告》预测,针对这一现状,中国人民银行、财政部等部委、监管机构出台了多项举措支持小微企业融资。多方共同努力下,中国小微企业贷款余额规模自2016年的27.7万亿元增长到了2020年的43.2万亿元,年复合增长率达12.2%,预计未来5年将继续保持高速增长。

根据艾瑞咨询所发布的《中国中小微企业融资发展报告》(以下简称为《融资发展报告》),小微企业贷款规模分为普惠型小微贷款余额、小微贷款余额。

《融资发展报告》还从经济贡献和单户融资需求这两方面对中国小微企业贷款规模空间进行测算。一方面,由于中国小微企业的经济贡献与金融机构对小微企业的贷款支持不匹配,小微企业贷款业务尚存在未被满足的市场空间。以中国小微企业的GDP占比、税收占比为基准,以中国大中型企业的融资情况为目标,估算小微企业的贷款空间,预计分别为2020年末实际贷款余额的2.3倍、1.5倍,有较大增长空间;另一方面,以中国小微企业单户融资需求为基准,以满足所有小微企业融资需求为目标,估算小微企业融资空间,预计为2020年末实际贷款余额的2.7倍。

来源:中国人民银行,中国银行保险监督管理委员会,中国人民银行行长易纲《关于改善小微企业金融服务的几个视角》,艾瑞咨询研究院自主研究及绘制。

来源:中国银行保险监督管理委员会,国家市场监督管理总局,《2019-2020年小微融资状况报告》,艾瑞咨询研究院自主研究及绘制。

尽管中小微企业中小微企业的贷款空间预计为当前规模的2.7倍,但是,银行的小微业务面临下沉困境——小微贷供给不足,风控是最大的短板。《融资发展报告》提到,户均余额10~40万的小微贷产品供给不足。

之所以说风控是中小微企业融资和银行在小微业务上所面临的最大短板,是因为主要在于风控效果与风控成本难以平衡。《融资发展报告》指出,过去传统线下模式风控存在两大问题:第一、看重抵押;第二、通过个人大额消费贷覆盖未被满足的小微需求等特征,风控短板问题解决后,纯信用、以企业为风控对象的模式具备增长空间。

《融资发展报告》还分析了信用贷款风控难有两大原因:一是提高风控效果难。小微企业因管理不完善、报表不规范,其信用水平难以依靠小微企业提供的信息进行很好地评估;二是风控的成本与效果难两全。风控的效果与耗费的成本是“跷跷板”的关系。在过去纯人工进行信息收集、风险评估的方式下,要提升这些方面需要投入较多的人力和成本,而这将使得风控的成本上升。

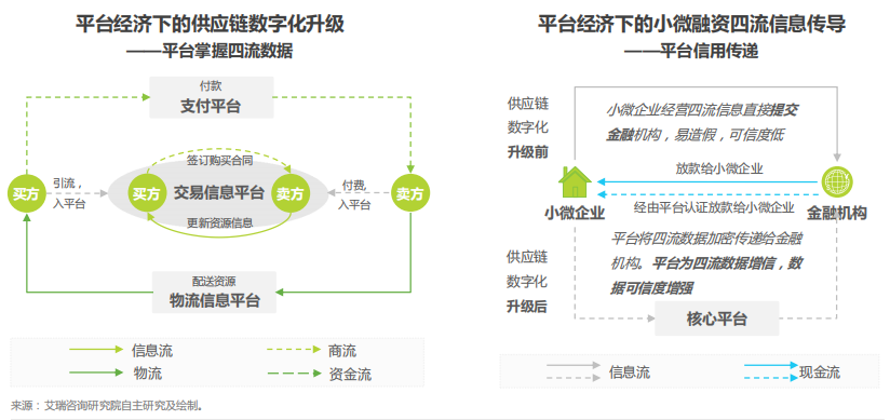

为此,《融资发展报告》建议,平台经济能够提供一种最优惠的解决路径,即依托供应链数字化,核心平台信用得以传递到中小微企业。因为,过往企业与企业,企业与消费者之间的交易、支付、物流都在线下进行。在平台经济背景下,企业与企业、企业与消费者之间的交易及相关配套服务都基于平台展开,信息流、商流、物流、资金流四流信息通过平台实现数字化。在小微融资领域里,平台将小微企业四流数据加密传递给金融机构,金融机构以数字化的四流为基础,设计信贷产品。过往小微企业直接将经营数据传递给金融机构,信息可信度低,验证成本高。供应链四流数字化升级后,核心平台给小微企业融资增信;这个过程,实质上是依托供应链四流的数字化,实现了核心平台信用向中小微企业的信用传递。

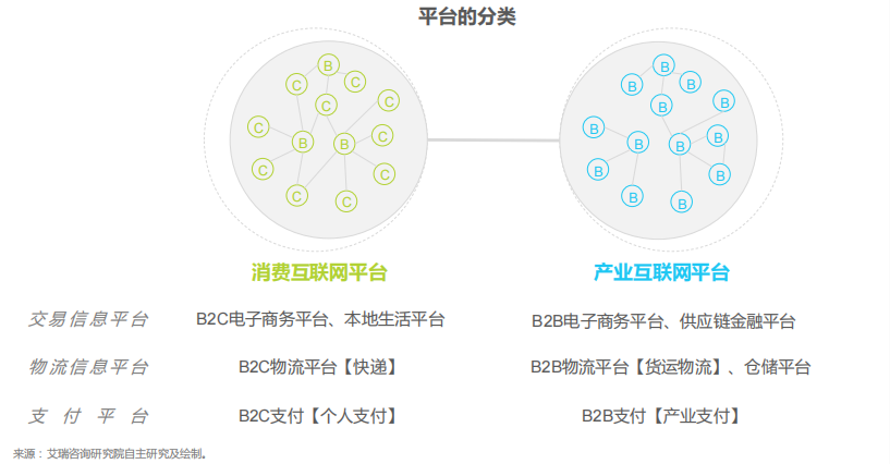

由于To C的中小微企业与To B的中小微企业互联网平台发展路径差别也较大,《融资发展报告》从交易对象即消费、产业互联网平台对中小微企业的融资路径进行分析。

值得关注的是,以产业互联网平台参与者为切入角度,《融资发展报告》主要阐述三种典型的融资模式,分别是应收账款融资、库存融资和预付款融资。

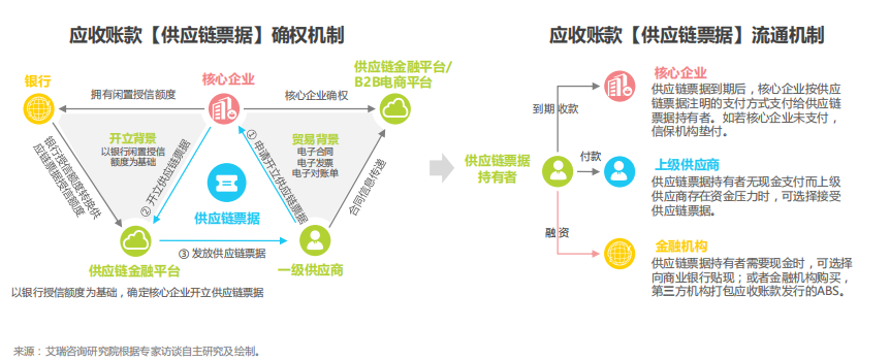

在应收账款融资的模式上,《融资发展报告》指出,供应链金融平台基于核心企业信用、交易平台数据开展业务,行业适用性广,关键在于核心企业确权。供应链金融平台将核心企业的闲置银行授信,打造成数字化信用流转产品“供应链票据”,提供“可流转、可融资、可灵活配置”的应收账款服务,盘活小微企业的应收账款。在该场景下,首先,第三方以银行授信为基础,确定供应链票据授信额度。其次,供应链金融平台依据交易信息平台交易信息,与一级供应商、核心企业三方背书形成供应链票据。最终,供应链金融平台依据核心企业的“供应链票据”授信额度、核心企业确权发放供应链票据给一级供应商。供应链票据形成后,在交易平台多级流转。在供应链票据的流转中,供应链票据持有者有到期收款、付款、融资三种使用选择。

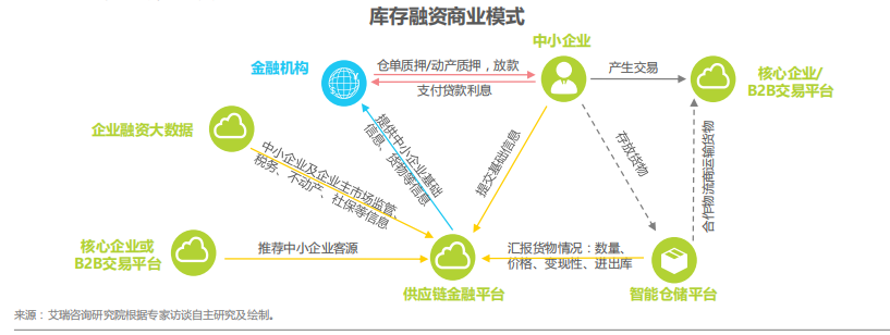

在库存融资的模式下,《融资发展报告》指出,智能仓储平台基于仓单信息开展业务,关键在于行业产品价值是否易衡量。库存融资场景下,供应链金融平台搭建智能仓储平台,为产业链上下游中小企业提供货物存储服务的同时,帮助小微企业盘活库存。在库存融资场景下,中小企业将货物储存到智能仓储平台的智能仓库,金融机构依据供应链金融平台提供的货物的各类信息(交易平台/核心企业数据、企业融资大数据、智能仓储平台数据、中小企业提供的数据)与企业画像评估货物的价值与中小企业还款能力,进而评估中小企业放款额度。

? 库存融资适用行业:规模化、标准化生产的行业,其产品价值容易衡量。如汽车,白色家电,钢铁。

? 智能仓储平台搭建:构建“实体仓库+硬件设备系统+物联网系统”,运用自动分拣、光导、声控等硬件设备管理仓储,结合物联网系统智能化管理库存。一方面,提高了仓储效率、减少手动作业、节省人力成本;另一方面,仓储相关信息线上化,打通库存融资模式。

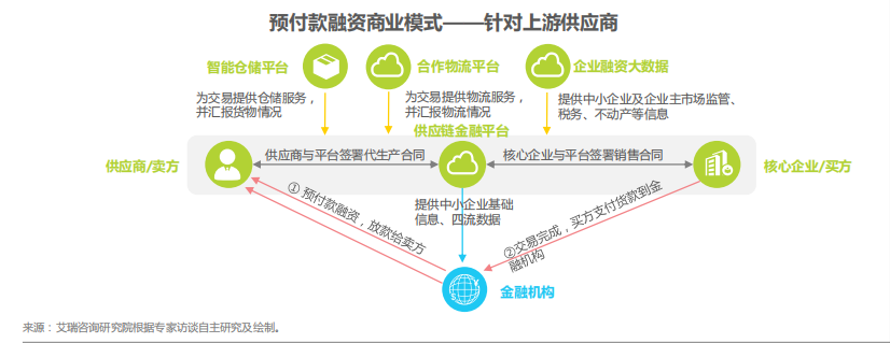

在预付款融资的模式上,《融资发展报告》透露,供应链金融平台基于创新交易开展业务,关键在于对小微企业经营管理的监督与多平台合作。预付款融资场景下,针对上游供应商的预付款融资中,供应商和核心企业达成交易意向,由第三方与核心企业签署销售合同,与供应商签署代生产合同。加之智能仓储平台、合作物流平台、企业融资大数据平台的数据,第三方掌握各类数据并掌控交易与生产实质,将以上数据提供给金融机构,金融机构评估后放款给供应商。核心企业、供应商与第三方完成所有交易后,核心企业支付货款给金融机构,金融机构再扣除贷款费用后,放剩余货款给供应商。

? 预付款融资适用场景:核心企业的上游供应商

? 对小微企业经营管理的监督:一方面,依赖核心企业推荐优秀供应商;另一方面,智能仓储平台监控进出货情况,物流平台监控货物流转情况,专人监督生产情况。

最后,对于“小微贷供给不足,风控是最大的短板”的问题,《融资发展报告》还预测,下一个行业风口级别的机会在于,找到可以对小微企业进行风险评估的数据,该数据可以线上化、自动化获取。

INFO.10000link.COM本文已标注来源和出处,版权归原作者所有,转载请联系原作者,如有侵权,请联系我们。文章来源于万联网