被误解的大宗供应链:成长性不好?竞争门槛太低?盈利能力弱?杠杆高?现金流差?风险很大?

导言

众所周知,大宗商品作为国民生活的基础原材料,对国民生活的方方面面都产生重大影响。但近几年来,受全球经济走弱、美联储货币政策、地缘政治冲突等多重因素影响下,资本市场对于大宗商品的投资意向低迷,市场认为,中国的大宗商品需求低增长,大宗供应链行业没有成长性。但我们却认为,当前大宗商品供应链行业集中度低、国内龙头与国外龙头差距大, 未来成长空间大, 有望持续高增长。

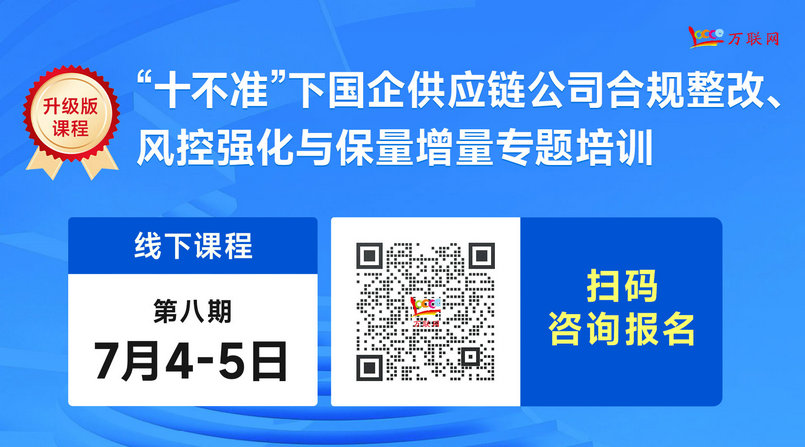

为什么这么说呢?今天来给大家分享一份来自天风证券发布的行业研究报告——《被误解的大宗供应链——供应链行业六问六答》,从供应链公司成长性好不好、行业竞争门槛高不高、盈利能力强不强、杠杆高不高、现金流差不差、风险大不大六个方面,给大家一些信心和建议。同时为助力国企供应链公司做好保营收增利润,我们将于7月4-5日开启第八期“”,欢迎戳链接报名哦~

一、报告要点

(一)供应链公司成长性好吗?好

市场认为,中国的大宗商品需求低增长,大宗供应链行业没有成长性。我们认为,大宗供应链大行业、小公司,头部公司基于竞争优势,市场份额快速提升。当前行业集中度低、国内龙头与国外龙头差距大,未来成长空间大,有望持续高增长。

(二)供应链行业竞争门槛高吗?高

市场认为,大宗供应链本质上是贸易,缺乏竞争壁垒。我们认为,大宗供应链三重门槛决定了只有地方国企才能做大、做强、做久。一是资金成本决定只有国企才能做大,二是低利润率决定市场化企业才能盈利,三是风控要求决定经验丰富的企业才能活得久。

(三)供应链公司盈利能力强吗?强

市场认为,供应链公司毛利率2%、净利率0.5%,盈利能力差。我们认为,低利润率的背后是高周转率,头部供应链公司的ROE有10%以上,部分公司ROE接近20%,盈利能力较强。

(四)供应链公司的杠杆高吗?不高

市场认为,供应链公司资产负债率达到70%左右,杠杆高。我们认为,尽管供应链公司财务杠杆高,但是经营杠杆和价格杠杆都很低,所以综合杠杆并不高。供应链公司的经营杠杆低:固定成本占比低,销量波动对利润率影响小;价格杠杆低:赚取服务费模式基本不承担价格风险,大宗商品价格波动对利润率影响小。

(五)供应链公司现金流差吗?不差

市场认为,供应链业务需要垫资,未来经营性现金将持续流出。我们认为,业务高增长带来垫资需求增长,导致经营性现金流出,如果业务停止增长,经营性现金将流入。2016-20年,多数供应链公司已经具备对上下游的占款能力。

(六)头部供应链公司风险大吗?不大

市场认为,供应链公司面临商品价格波动、难以把控货权、应收款庞大,所以风险大。我们认为,头部供应链公司赚取服务费模式,不承担价格风险;货物存放于自管仓库或大型国有仓库,货权风险小;严格审查客户信用,应收款风险较小。在经济周期上行、大宗商品价格上涨阶段,供应链公司的风险较小。

风险提示:经济增速大幅下滑;大宗商品价格下跌;流动性大幅缩紧。

二、正文内容

(一)供应链公司成长性好吗?好

市场认为,中国的大宗商品需求低增长,大宗供应链行业没有成长性。我们认为,大宗供应链大行业、小公司,头部公司基于竞争优势,市场份额快速提升。当前行业集中度低、国内龙头与国外龙头差距大,未来成长空间大,有望持续高增长。

大宗商品消费低增长,头部供应链公司高增长。2010-2020年,中国大宗商品消费呈现低增长,但是大宗商品供应链行业(上市公司)收入呈现高增长。头部公司的增速更高,十年间收入增长3-14倍。

头部供应链公司增长来自于市场份额提升。头部供应链公司的核心业务品类都包含钢材。2015-2020年,三家头部公司的钢材业务市场份额大幅提升。在头部公司高增长的同时,部分中小型公司的业务规模在萎缩,甚至陆续退出市场,行业健康发展。

头部供应链公司的未来增长空间大。一方面,大宗供应链核心品类的市场集中度还很低,头部公司具备竞争优势,未来市场份额提升空间大。另一方面,中国大宗供应链头部公司的规模仅为国外龙头的1/4左右,而中国消费了全球一半左右大宗商品,所以国内龙头的成长空间大。

(二)供应链公司竞争门槛高吗?高

市场认为,大宗供应链本质上是贸易,缺乏竞争壁垒。我们认为,大宗供应链三重门槛决定了只有地方国企才能做大、做强、做久。一是资金成本决定只有国企才能做大,二是低利润率决定市场化企业才能盈利,三是风控要求决定经验丰富的企业才能活得久。

中国大宗供应链竞争格局清晰。四家头部供应链公司都是地方国企,具备资金成本低、运营市场化、风控能力强的优势,因此2015-2020年增速行业领先,到2020年营收规模大幅领先,处于第一梯队。

资金成本决定只有国企才能做大。供应链业务需要提供垫资服务,融资能力和融资成本是发展业务的关键因素。央企和地方国企的融资能力强于民企、融资成本低于民企,更具有竞争力。

低利润率决定市场化企业才能盈利。大宗供应链公司的毛利率在2%左右,净利率在0.5%左右,较低的利润率决定了只有高效经营才能持续盈利。地方国企和民企的资产周转率高于央企,效率更高。现存的供应链公司,都是在一轮轮市场竞争中胜出并留存下来的。

风控强的供应链公司才能活得久。供应链公司负债率高、利润率低、应收款多,需要严格控制价格风险、货权风险、信用风险等。经营时间长、规模大的公司往往建立了严密的风控体系,风险相对较小。而部分管理不够规范的民营企业,可能在经济周期低谷发生风险事件。

(三)供应链公司盈利能力强吗?强

市场认为,供应链公司毛利率2%、净利率0.5%,盈利能力差。我们认为,低利润率的背后是高周转率,头部供应链公司的ROE有10%以上,盈利能力较强。

大宗供应链低利润率的背后是高周转率。大宗供应链行业主要的上市公司,供应链业务毛利率在2%左右,净利率在0.5%左右,低于多数行业。但是供应链业务周转快,总资产平均周转时间在2个月左右。低利润率、高周转率与贸易企业的特征一致。

大宗供应链的盈利能力较强。综合考虑利润率和周转率的ROE,能更好衡量供应链行业的盈利能力。与申万相关行业比较,供应链行业的ROE水平并不低。2020年头部供应链公司的ROE在10%左右,部分优秀的公司接近20%。

(四)供应链公司杠杆高吗?不高

市场认为,供应链公司资产负债率达到70%左右,杠杆高。我们认为,尽管供应链公司财务杠杆高,但是经营杠杆和价格杠杆都很低,所以综合杠杆并不高。

供应链公司的财务杠杆偏高。在A股一级行业中,除了金融,供应链行业的资产负债率仅次于房地产和建筑装饰(大量预收售房款推高负债率),高于大多数行业。2020年底供应链公司的负债率普遍在70%左右,另外三个季度末负债率更高。

供应链公司的价格杠杆低。2009-20年大宗商品价格大幅波动,PPIRM也呈现明显的波动。但是大宗供应链公司的毛利率始终在2%上下窄幅波动,与PPIRM波动无关,说明供应链公司的价格杠杆低。

供应链公司的经营杠杆低。供应链公司的短期固定成本主要是折旧摊销、销售费用和管理费用,三者在营业收入中占比都很低,对利润率的影响小,说明经营杠杆低。供应链公司的有息负债以短期借款和超短期融资券为主,可以随业务规模变化,说明财务费用是可变成本。

供应链公司的资产流动性好,与高负债率匹配。供应链公司负债率高,且以短期负债为主,看似偿债压力大。但是供应链公司的资产流动性也很好,且流动资产超过流动负债,所以风险并不大。

(五)供应链公司现金流差吗?不差

市场认为,供应链业务需要垫资,未来经营性现金将持续流出。我们认为,业务高增长带来垫资需求增长,导致经营性现金流出,如果业务停止增长,经营性现金将流入。2016-2020年,多数供应链公司已经具备对上下游的占款能力。

公司成长性和现金流负相关。业务增长带来资本开支需求,当增速超过利润留存带来的资本金增速,往往需要外部融资,表现为自由现金流出。A股各行业(剔除金融地产)的自由现金流与营收增速负相关。2016-2020年供应链行业高增长,自由现金小幅流入,好于多数行业。

供应链公司营收增速越快,现金流越差。供应链业务需要垫资服务,当业务高增长时,垫资需求增加,现金流变差;当营收增速较低时,企业自由现金净流入。2016-2020年中,除了大宗商品价格大幅上涨、业务高增长的2017年,其他年度都呈现自由现金净流入。

供应链公司固定资产少,经营性净现金流偏低。与多数行业相比,供应链行业的固定资产和无形资产占比都偏少,因此折旧摊销很少,对经营性净现金流贡献小。行业属性决定了供应链行业的经营性净现金流,难以与其他行业直接比较。

(六)供应链公司风险大吗?不大

市场认为,供应链公司承担商品价格波动、难以把控货权、应收款庞大,所以风险大。我们认为,头部供应链公司赚取服务费,不承担价格风险;货物存放于自管仓库或大型国有仓库,货权风险小;严格审查客户信用,应收款风险较小。在经济周期上行、大宗商品价格上涨阶段,供应链公司的风险较小。

供应链行业的风险损失比例高,风险事故多发。在A股传统行业中,2016-2020年供应链行业的资产减值损失和信用减值损失与净利润的比偏高。2018-2020年就有6家上市的供应链公司发生重大风险事故,其中3家受到退市风险警示,成为ST股。但是发生风险事件的多为中小型供应链公司,推高了行业整体风险损失比例,而头部公司较少。

供应链行业风险与大宗商品价格负相关。在经济下行、大宗商品价格下跌、信用紧缩阶段,存货减值风险、坏账风险都较高;而在经济上行、大宗商品价格上涨、信用宽松阶段,风险较小。预计2021-2022年全球经济景气、大宗商品价格处于高位,风险较小。

头部供应链公司久经考验、风控严密,风险较小。物产中大、建发股份、厦门象屿、厦门国贸、浙商中拓等头部公司,经历了2008年次贷危机、2013年信用收紧、2015年经济低谷和大宗商品价格下跌、2018年中美贸易冲突、2020年新冠疫情的冲击,已经建立了较为严密的风控体系,有能力应对未来的外部冲击。从经营结果看,头部供应链公司的风险损失比例更低。

近年来,随着国家大力支持供应链,供应链行业迎来了井喷式发展,大批国有企业纷纷进入供应链行业。他们为中小民营企业提供集采购、虚拟生产、分销、物流、通关、融资等端到端的一体化供应链服务,为广大中小民营企业发展,提供了坚实的后盾。

但是很多国企供应链公司成立时间不长,缺乏产业运营经验,对供应链行业认识不足,还时常受到融资性贸易和虚假贸易等困扰,特别是去年十月国务院国资委出台的央企贸易十不准,对国企开展供应链贸易业务影响很大。

在“十不准”监管下,国企开展供应链服务除了要在制度流程、业务拓展、财务记账、合同签署、业务运营等方面做好整改外,还要在风控能力、培育新业务新增长能力方面给力,以彻底解决监管压力与发展问题。所以,为帮助更多中央企业、地方国企解决这个问题,万联网自2024年2月起,便精心组织5位实战专家,经过7轮打磨,将于7月4-5日开启第八期“十不准下,国企供应链公司合规整改、风控强化与保量增量专题培训”,期望借此能帮大家解决各种落地难题。

以下是课程的核心话题,欢迎扫码报名~

1.怎么快速检测自己的供应链业务在合规层面是否过关,应对短期监管审查?

2.制度流程、业务拓展、财务记账、合同签署、业务运营等层面分别怎么做好合规整改?

3.全流程风控、全员风控怎么实现?有效的内控体系怎么构建?

4.怎么做才能按全额法记营收?审计师是怎么判断企业是主要责任人还是代理人的角色?

5.即使业务真实也可能会掉进别人设计的融资性贸易、循环贸易坑中,怎么规避?

6.找个国企仓合作、签好合同、派人到现场都不一定能管住货,怎么做才能实质控货?

7.最近很多国企纷纷成立货权管理部门,但新成立的部门该怎么做好货权管理?

8.真实业务场景中只能原地货转、直发或瞬时转移怎么办?

9.什么才是国企供应链公司的主业?没有主业怎么办?怎么从当地产业集群要营收和利润?

10.团队没那么多人,要实现系列高质量发展目标,要怎样与外部民企协同合作?

11.央企去金融化背景下,未来国企供应链公司还能做资金驱动业务吗?如果抽贷了会怎么样?

12.想要营收,但不允许转嫁风险怎么办?

来源:天风证券、金海交运研究

WWW.10000link.COM本文已标注来源和出处,版权归原作者所有,转载请联系原作者,如有侵权,请联系我们。文章来源于天风证券